* **放大收益:**杠杆投资可以放大投资收益。例如,如果投资者以1:5的配资比例投资10万元,那么实际投资金额为50万元。如果股票上涨10%,投资者可获得5万元收益,相当于50%的投资回报率。

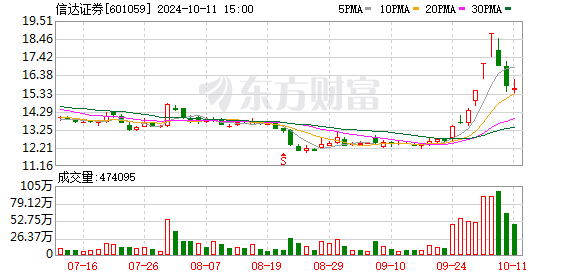

1月31日,信达证券迎来小反弹。不过,今年以来已累计跌去15.4%。

消息层面上,信达证券2月1日将解禁3.67亿限售股,占总股本的比例达11.33%。

对于早在IPO之前就入股的股东来说,这是一笔堪称赚得盆满钵满的投资。据招股书,信达证券2019年增资扩股时,增资价格以资产评估结果为依据确定为3.81元/股。以1月31日的收盘结果计算,5家合格投资者共持有3.5亿股,实现浮盈39.94亿元。其中中泰证券通过子公司中泰创投参股最多,为1.4亿股,可实现浮盈15.97亿元,收益率接近200%。

随着限售股解禁期的到来,或意味着其可以选择套现离场了。

参股同行浮盈近16亿元

信达证券是AMC系第一家证券公司,于2007年9月成立,注册资本为32.43亿元。中国信达是信达证券的控股股东,持股比例为78.67%。2023年2月1日,信达证券在上交所挂牌上市交易,首发数量是3.24亿股。

据信达证券公告,该公司3.67亿限售股将于2月1日上市流通。这部分限售股均为首发股份,占当前总股本的11.33%。按1月31日收盘价格15.22元/股计算,解禁的限售股市值约为55.86亿元。

巨丰投资首席投资顾问张翠霞对券商中国记者分析称,占总股本11.33%的限售股将解禁,相对而言,该比例偏高,对个股是偏空的消息,尤其是在市场低迷时。不过,整体影响有限,还是要看基本面和整个板块的表现。

公告显示,信达证券本次上市流通的限售股股东数量为7名,分别为中泰创业投资(上海)有限公司(下称中泰创投)、中天金投有限公司、武汉昊天光电有限公司、深圳市前海园区运营有限公司、永信国际投资(集团)有限公司、中海信托股份有限公司(下称中海信托)和中国中材集团有限公司(中国中材)。

前述7名股东中,中泰创投等5家股东是信达证券于2019年公开挂牌征集的合格投资者。中海信托和中国中财则是信达证券的发起人之一,分别持有1530万股和200万股。

虽然信达证券今年以来已累计跌去了15.40%,但对于早在IPO之前就入股,如今又迎来解禁的股东来说,这是一笔堪称赚得盆满钵满的投资。

据招股书,信达证券2019年增资扩股时,增资价格以资产评估结果为依据确定为3.81元/股。以1月31日的收盘结果计算,上述5家合格投资者共持有3.5亿股,实现浮盈39.94亿元。

其中中泰创投持有的股份最多,为1.4亿股,占总股本的比例为4.32%,可实现浮盈15.97亿元,收益率接近200%。

值得一提的是,中泰创投是中泰证券的另类投资子公司,主要聚焦航天航空、军工、新材料、新能源、节能环保及生物医药等行业。2022年,中泰创投完成项目投资12个,投资总额2.64亿元。

还有哪些券商投资同行?

类似这种入股兄弟券商的案例,在券业并不少见,比如正在保荐华龙证券闯关IPO的中信证券。

据招股书,长峡金石(武汉)股权投资基金合伙企业(有限合伙)(下称长峡金石)和青岛金石灏汭分别持有华龙证券1.10%和3.61%的股权。而青岛金石灏汭为中信证券另类投资子公司金石投资的子公司。同时,金石投资还持有长峡金石20%的财产份额。

换言之,中信证券作为华龙证券的保荐机构,除赚取承销保荐费用外,还通过股权投资的方式押注了华龙证券。

定增也是券商买入同行的常见方式。

2023年11月,国海证券31.92亿元定增落地,发行价格为3.39元/股。国泰君安、华安证券、广发证券均参与了本次定增,认购金额分别为30999.99万元、9999.99万元、2099.99万元。

国海证券这批定增股份的上市时间为2023年11月17日,上述三家券商认购的股份自发行结束并上市之日起6个月内不得转让。也就是说,到2024年5月17日就可解禁流通。1月31日,国海证券股价为3.23元/股。以该价格计,显然三家券商目前处于浮亏状态,还要看解禁后是否会迎来转机。

通过二级市场买入同行,并跻身十大流通股东的券商也不少。

比如和信达证券同年上市的首创证券,其十大流通股东名单中包括中金公司、华泰证券、中信证券、摩根大通证券等四家券商,均为三季报披露的新进股东。

中信证券对多家同行的持股份额则已使其成为十大股东之一。数据显示阜新期货配资,东北证券、锦龙股份、东吴证券的十大股东中,均有中信证券身影,排名分别为第四、第十、第十。

文章为作者独立观点,不代表配资炒股网观点